في نهاية تشرين الأول الماضي، وللمرة الثانية خلال سبعة شهور، خفضت الحكومة المصرية سعر الجنيه أمام الدولار بقيمة تقارب 17% في يوم واحد، وهو ما يجعل الانخفاض في الجنيه منذ آذار الماضي يقارب الـ30%. وفي بلد يقبع ما يقارب من ثلث سكانه تحت خط الفقر القومي، فإن ذلك التخفيض يعني المزيد من الفقراء.

يخبرنا الخطاب السائد حول لحظتي تخفيض العملة الأخيريتين في آذار 2022 وفي تشرين الأول من العام نفسه أن هذا التخفيض كان إجباريًا، وأنه لا يمكن للبنك المركزي المصري أن يستمر في دعم الجنيه إلى ما لا نهاية، وهو بالمناسبة نفس ما قيل حينما قررت الحكومة تعويم الجنيه في تشرين الثاني 2016. نظريًا، كان من المفترض أن الحكومة قد حررت سعر الصرف منذ تشرين الثاني 2016، ولكن بحسب صندوق النقد الدولي وكثير من المؤسسات الدولية فإن هذا التعويم كان مُدارًا بشكل كبير، حيث تدخل المركزي في السوق للحفاظ على استقرار الجنيه في مستويات 15.6 جنيه لكل دولار طيلة 2018 و2019، وهو بحسب الصندوق ما تسبب في مشكلات كبيرة في العجز التجاري وعجز ميزان المدفوعات. بالتالي، طالب الصندوق خلال اتفاق القرض الأخير وغيره بالحفاظ على سعر صرف مرن للجنيه أمام الدولار. لسنوات، ظل الصندوق يقدم نفس الدواء للحكومة المصرية التي سعت لأن تتجرع ذلك الدواء المر الخاص بتخفيض العملة من أجل الحصول على المزيد من القروض.

تبدو الأزمة المالية التي تعاني منها مصر في الوقت الحالي شديدة التعقيد، وهي نتاج مباشر للأزمة التي يعاني منها الاقتصاد العالمي حاليًا وتحديدًا الأسواق الناشئة التي تلهث لتجنب الآثار الكارثية لقرارات الاحتياطي الفيدرالي الأميركي برفع الفائدة المستمرة. كان الفيدرالي قد بدأ سياسات رفع الفائدة منذ نهاية 2020 وأضاف ما يقرب من 3.5% من الفوائد على الدولار خلال السنة الحالية فقط. أنتج هذا الرفع المستمر للفائدة حرب أسعار فائدة حول العالم من أجل الحفاظ على قيمة العملات المختلفة أمام الدولار. لكن خلف ذلك التبرير الأسهل، لا يمكننا أن ننكر الدور الذي لعبته السياسات الاقتصادية وسياسات الحكم التي اتخذتها الحكومة المصرية منذ تولي الرئيس عبد الفتاح السيسي مقاليد البلاد.

منذ تولي السيسي السلطة في 2014، فقد الجنيه ما يقارب من 70% من قيمته أمام الدولار الأمريكي، وهي القيمة الأكبر قياسًا بعدد السنوات التي مرت على بدء حكم السيسي، فقد انخفض الجنيه من 14 سنتًا لكل دولار في 2014 إلى ما يقارب حاليًا أربعة سنتات للدولار الواحد. في السنوات الثمانية الأخيرة أصبح الخطاب الاقتصادي للسلطة في مصر مرتكزًا على ضرورة تخفيض العملة من أجل الاستمرار في الإصلاحات الاقتصادية الضرورية للاقتصاد، وتدافع السلطة عن الإصلاحات بوصفها مهمة لعلاج ما أفسدته الأنظمة السابقة. وبالتوازي مع ذلك، طبقت الحكومة المصرية خططًا من التقشف تضمنت تقليل الدعم الموجه للسلع الغذائية والوقود كنسبة من الناتج المحلي. لكن رغم أن دعم الوقود انخفض من 180 مليار جنيه في 2014 إلى ما يقرب من 28 مليار جنيه بحسب الموازنة العامة الأخيرة، إلا أن تلك الوفور التي تحققت من الدعم لم تذهب إلا لسداد الديون التي اقترضتها الحكومة المصرية طوال السنوات الماضية بحسب تقرير حديث للبنك الدولي.

لكن تخفيضات العملة المتكررة لم تحّل، كما سنرى، أزمة الاقتصاد المصري الهيكلية. تتعلق هذه الأزمة بهياكل وعمليات الإنتاج في البلد، وتمتد جذورها في إرث النمط التنموي للحكومات المصرية المتعاقبة. من جهة أخرى، فإن الإصلاحات الهيكلية المطلوبة من أجل تحسين جودة معيشة المواطنين وتحقيق معدلات جيدة من النمو تستوعب النمو السكاني الكبير لا تتعلق بتخفيض العملة، بل بطرق جديدة في التفكير الاقتصادي ترتكز على مفاهيم تنموية أكثر تعقيدًا وأصعب في تطبيقها من سهولة التخفيض والاقتراض من الخارج ثم الاقتراض والتخفيض مرة أخرى.

أموال ساخنة ودوامة اقتراض

لنبدأ إذن من الحدث الأخير. كان الكثيرون يتوقعون تخفيضًا جديدًا للجنيه في مقابل الدولار كجزء من متطلبات التفاوض مع صندوق النقد الدولي على قرض جديد، الذي بدأ منذ آذار 2022. حصلت مصر بالفعل على ثلاثة مليارات دولار من الصندوق، أعلن عنها يوم التخفيض، بالإضافة لستة مليارات أخرى سيساعد الصندوق في الحصول عليها من مؤسسات دولية أخرى، لم تعلن الحكومة عن تفاصيلها حتى الآن.

رغم حتمية الحديث عنه، بدا التخفيض ضربًا من الجنون، نظرًا للتخفيض الكبير الذي تعرض الجنيه له في آذار الماضي، ولأن سعر الصرف في مصر تاريخيًا لم تتحكم فيه العوامل الاقتصادية فحسب، بل عوامل كذلك اجتماعية وسياسية مهمة. ومع بروز الغضب الاجتماعي، تفاءل كثيرون بأن الحكومة ستؤجل قرار التخفيض قليلًا، ولكن يبدو أن الحكومة كانت يائسة في سعيها للحصول على القرض وقررت أن ترضخ في النهاية لمتطلبات الصندوق.

اضطرت مصر أن تشرب دواء صندوق النقد المرّ مرة أخرى للحصول على قرض جديد وشهادة باستقرار الوضع الاقتصادي، مما يسمح لها بالعودة للاقتراض مرة أخرى من أسواق الدين العالمية، التي تشهد بدورها أوضاعًا شديدة الصعوبة بسبب رفع الفيدرالي للفائدة.

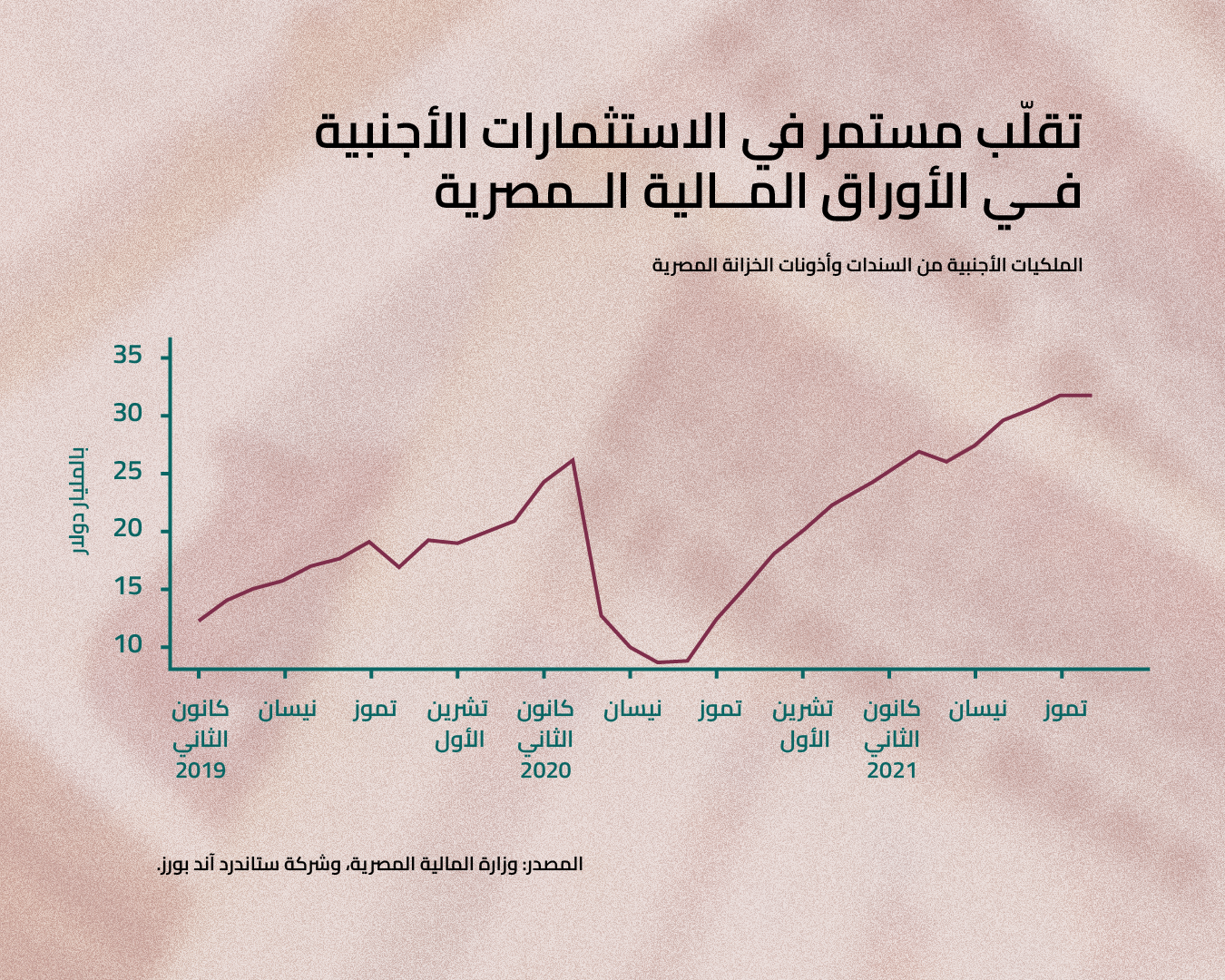

بُنيت سردية الصندوق عن الأزمة الحالية والتي أدت للتخفيض الثاني للجنيه على عدد من العوامل، أولها الحرب الروسية الأوكرانية، التي رفعت من أسعار الغذاء والطاقة حول العالم، وبالتالي أنتجت ضغوطًا كبيرة على الميزان التجاري المصري وميزان المدفوعات لأننا مستورد للغذاء والطاقة، ولكن الأهم أن تلك الحرب وما سبقها من موجات رفع للفائدة من قبل الفيدرالي الأمريكي أنتجت موجة خروج لرؤوس الأموال من البلاد عبر بيع سندات الحكومة المصرية المقومة بالجنيه لشراء سندات الخزينة الأمريكية التي زاد ربحها مع رفع الفائدة. بحسب الأرقام الحكومية، فإن ما يقارب 20 مليار دولار من استثمارات الأجانب في أذونات الخزانة المصرية خرجت من السوق المصري في غضون شهرين فقط من بداية الحرب الروسية الأوكرانية. تلك الموجة من خروج المستثمرين الأجانب لم تكن الأولى، فقد سبقتها موجة في 2018 مع رفع الفيدرالي للفائدة وقتها، وموجة أخرى بدأت مع جائحة كوفيد-19 خرج على إثرها 15 مليار دولار من السوق المصري بحسب تقديرات الصندوق في شهري آذار ونيسان 2020 فقط، وهو ما استدعى تدخل البنك المركزي المصري لتوفير تلك الدولارات الخارجة من السوق، حيث وفر ما يقرب من 5.4 مليار دولار من الاحتياطي النقدي للتغطية على خروج هؤلاء المستثمرين.

هذا النوع من الاستثمار يطلق عليه الأموال الساخنة، وهي الأموال التي غالبًا ما تجوب العالم من جهاز لاب توب أحد مديري الاستثمار بحثًا عن فرص للاستثمار. اليوم، تقدم معدلات فائدة مرتفعة فيأتون إليك، وبعدها تقدم دولة أخرى معدلات أخرى فيذهبون إليها. لديك تضخم منخفض نسبيًا حاليًا، وبالتالي سيأتي المستثمرون الأجانب لأن معدل الفائدة الحقيقي بعد خصم التضخم جيد بالنسبة لهم. إذا ارتفع التضخم سيهربون. وهكذا مع عشرات العوامل الاقتصادية الأخرى التي لا يمكن لدولة أن تتحكم فيها، مثل تكلفة التمويل بالدولار، ومعدلات التضخم في الاقتصادات المتقدمة، وجاذبية الأصول الاستثمارية الأخرى في السوق، مثل السندات والعقارات والأسهم والعملات وحتى العملات الافتراضية؛ كلها عوامل تتغير باستمرار حتى في أوقات السلم والانتعاش، وبالتالي فإن الاعتماد عليها شديد الخطورة.

كان الاعتماد على مستثمري المحفظة أو الأموال الساخنة أسهل الطرق لتوفير الدولار في السوق طوال عامي 2018 و2019. عام 2020، قدمت مصر واحدة من أعلى الفوائد الحقيقية على الديون في العالم، لم يكن يسبقها سوى دول ناشئة مأزومة أيضًا مثل تركيا والأرجنتين. كان تقديم الفوائد المرتفعة على أذونات الخزانة والسندات المصرية يعني مزيدًا من الضغط على الجنيه في اللحظات التي يخرج فيها المستثمرون الأجانب، لكن الرهان كان على أن الاستمرار في تقديم فوائد مرتفعة سيجعل التدفقات الداخلة للاقتصاد أعلى من التدفقات الدولارية التي تخرج منه وبالتالي سيستمر الوضع كما هو عليه.

خلال تلك الفترة، تدفقت مليارات الأجانب للحصول على جزء من كعكة الدين المحلي المصري. وصلت ممتلكات الأجانب من السندات المصرية المقومة بالجنيه إلى 27.5 مليار دولار في يناير 2020، ثم خرجت رؤوس الأموال الأجنبية لتصل حيازة الأجانب من السندات المصرية المقومة بالجنيه إلى 11 مليار في نيسان 2020، لتعود للأسواق الأكثر استقرارًا في ظل الجائحة، أو لملاذات آمنة للإستثمار كالذهب أو حتى عادت لسوق الأسهم الأمريكي الذي بدأ يشهد طفرة في تقييم شركات التكنولوجيا تحديدًا منذ نيسان 2020. ثم بدأت الأموال الساخنة تعود مرة أخرى بداية آب 2020 لتصل في آب التالي إلى رقم قياسي بحوالي 33.5 مليار دولار، قبل أن يبدأ الأجانب بالخروج مرة أخرى بدءًا من تشرين الثاني 2021، بعد أن بدأ الفيدرالي يرفع الفائدة وبدأت تلك الأموال الساخنة تنزح مرة أخرى نحو الأسواق الأكثر استقرارًا.

كان الاعتماد على تلك الأموال الساخنة شديد الخطورة، لأنه بمجرد أن تحدث أي أزمة فإن هؤلاء المستثمرين سرعان ما سيعودون إلى الأسواق الأكثر استقرارًا، وهو ما يبدو أن الحكومة المصرية تعلمته أخيرًا وأعلنت بعد ثلاث جولات من خروج المستثمرين الأجانب من أدوات الدين المصرية بشكل مفاجئ أنها قد تعلمت الدرس، على لسان وزير المالية المصري محمد معيط.

لم تكن الأموال الساخنة وسيلة الحكومة الوحيدة في دعم سعر صرف الجنيه في الأعوام التي تلت تعويم الجنيه في تشرين الثاني 2016، إذ كان من بينها كذلك الاقتراض الخارجي المكثف بدءًا من 2014 الذي تسارعت وتيرته بعد الاتفاق في 2016 على قرض الصندوق. تزايدت القروض الخارجية في السنوات الماضية ونما الدين الخارجي من 43 مليار دولار في 2014 إلى ما يقارب 155 مليار دولار في حزيران 2022، بزيادة تقدر بـ112 مليار دولار اقترضتها الحكومة المصرية خلال ثماني سنوات فقط. كان التوسع في الاقتراض الخارجي بالذات يعني المزيد من الضغوط على العملة على المدى المتوسط والبعيد، فتكاليف سداد تلك القروض مرتفعة للغاية وتوليد الاقتصاد المصري للدولار محدود بعدد من المصادر الأساسية والتي تعاني من مشكلات كبيرة في نمو إيراداتها.

يعتمد الاقتصاد المصري على عدد من المصادر الدولارية الهامة منها تحويلات العاملين في الخارج، وإيرادات قناة السويس، وإيرادات السياحة، بالإضافة لحصيلة الصادرات. وخلال تلك الفترة من 2016 وحتى 2022، لم تنمُ أي من تلك الإيرادات بوتيرة تقارب النمو في الاقتراض أو النمو في مستحقات سداد تلك الديون الخارجية. نمت إيرادات قناة السويس بفعل زيادة الإتاوة المفروضة على المرور من ما يقارب خمسة مليارات دولار في 2014 إلى سبعة مليارات دولار في 2022، أي بمعدل نمو يقارب 5% سنويًا تقريبًا، وفيما يتعلق بالسياحة فإن إيراداتها ظلت تعاني لأسباب مختلفة منها العمليات الإرهابية، ولاحقًا الجائحة التي أوقفت حركة السفر في العالم. الجزء المهم في الإيرادات الدولارية الذي نما بمعدل جيد هو تحويلات العاملين في الخارج، والتي ارتفعت من 17 مليار دولار في 2014 إلى ما يقارب 32 مليار دولار، أي بنسبة نمو تقارب 11% سنويًا تقريبًا خلال تلك الفترة.

أما فيما يتعلق بالصادرات، فإن الاقتصاد المصري ما زال يعاني من مشكلة هيكلية في زيادة الصادرات غير البترولية، فقد ارتفعت الصادرات من 21.7 مليار دولار في 2016 إلى ما يقرب من 42 مليار دولار، لكن معظم هذا الارتفاع جاء في عام 2021 والتي نمت فيه الصادرات المصرية بـ10 مليار دولار تقريبا نتيجة زيادة أسعار الغاز والسلع الغذائية. يمكننا أن نتأكد من عدم كفاءة الصادرات المصرية في تحقيق المستهدف لها بعد التعويم إذا نظرنا لتقديرات الصندوق نفسه، الذي قال في دراسة عام 2015 إن كل خفض للعملة بقيمة 10% يعني زيادة الصادرات بنسبة 1.5 % كنسبة من الناتج المحلي، بناء على معطيات من 60 دولة بين عامي 1980 و2014. لكن ذلك لم يتحقق في الحالة المصرية، فقد ظلت الصادرات، رغم زيادة حصيلتها، تمثل نسبة منخفضة من الناتج المحلي تقدر بـ11% تقريبًا بحسب بيانات البنك الدولي.

تبرز تلك المشكلة الهيكلية في ضعف الاستثمار العام والاستثمار الخاص في الصناعة، وهي مشكلة مركبة. فالحكومة المصرية في سعيها لإنشاء مشاريعها القومية الكبرى، كالعاصمة الإدارية والمدن الجديدة على طراز دبي على ساحل البحر الأحمر والمتوسط (العلمين الجديدة، مدينة الجلالة)، زاحمت القطاع الخاص في الاقتراض من البنوك، ليذهب 75% من القروض المحلية للديون الحكومية في مقابل 25% فقط يذهب للقطاع الخاص، الذي يطغى عليه طابع الاستثمار في القطاعات التي تفضلها الحكومة في الوقت الحالي، وهي العقارات والبنية التحتية. عنى ضعف الاستثمار العام في الصناعة انعدامَ القدرة الحقيقية على إحلال الواردات بعد التعويم، فرغم أنه نظريًا كلما انخفض الجنيه من المفترض أن تقل الواردات لأنها تصبح أغلى، وتزيد الصادرات لأنها تصبح أرخص بالمقارنة بالسلع الأخرى، إلا أن ذلك لم يحدث في مصر، واتسع عجز ميزان المدفوعات بشكل أساسي بسبب زيادة أعباء خدمة الديون التي اقترضتها الحكومة في السنوات الماضية من الخارج، من أجل تمويل المشروعات القومية.

اضطرت مصر أن تشرب دواء الصندوق المرّ مرة أخرى للحصول على قرض جديد من الصندوق، وشهادة باستقرار الوضع الاقتصادي، مما يسمح لها بالعودة للاقتراض مرة أخرى من أسواق الدين العالمية، التي تشهد بدورها أوضاعًا شديدة الصعوبة بسبب رفع الفيدرالي للفائدة. يعني ذلك أن القروض التي سنأخذها في القادم في السنوات الخمس القادمة على الأقل ستصبح ذات تكلفة أعلى، مما يجعلنا عرضة لتكرار السيناريو مرة أخرى، لنشهد تخفيضات قادمة للعملة.

الأثر الاجتماعي لأمولة الاقتصاد

في كل هذا، لا يمكن إغفال الأثر الاجتماعي التي سببته ثلاثة تخفيضات للعملة في غضون ست سنوات فقط. فبين 2016 و2022، تراجعت قيمة الأجر الحقيقي لأغلب المصريين بفعل تخفيض العملة، ففي 2014، كان متوسط الأجر الأسبوعي للمصريين حوالي 806 جنيهات، أي ما يقارب 100 دولار بسعر الصرف وقتها. أما الآن، بعد أن أصبح هذا المتوسط حوالي 942 جنيه، وذلك الأجر الأسبوعي لا يساوي أكثر من 39.2 دولار، ما يعني أن الأجر الحقيقي لأغلب المصريين انخفض بنسبة 60% تقريبًا في غضون ثمان سنوات.

لا تعكس أرقام الحكومة الرسمية عن الفقر حقيقة الأوضاع الجديدة الناتجة عن تخفيض العملة المتكرر. فبحسب الحكومة، أي شخص دخله أعلى من 857 جنيه شهريًا (35.7 دولار) هو فوق خط الفقر، ما يجعل نسبة الفقراء في مصر حوالي 29.7% فقط من السكان. لكن خط الفقر الذي يضعه البنك الدولي للشريحة الدنيا من الدول متوسطة الدخل، والتي تصنف مصر من بينها، يبلغ 3.20 دولار في اليوم للفرد، أي 96 دولارًا في الشهر. وبسعر الصرف الحالي (24 جنيه لكل دولار)، فإن ذلك يعني أن خط الفقر للفرد في مصر هو 2304 جنيه شهريًا، أي حوالي ضعفي ونصف خط الفقر الوطني الحالي، ما يعني أن نسبة كبيرة من المصريين تحت خط الفقر بالفعل وفق أرقام البنك الدولي. وحتى إذا أخذنا خط الفقر المدقع العالمي، وهو 2.15 دولار للفرد في اليوم، فإن هذا يمثل قرابة ضعف خط الفقر القومي في مصر.

بلغ التضخم في مصر في أيلول الماضي 18% تقريبًا، وذلك قبل التخفيض الأخير للجنيه، وهو ما يجعلنا ننتظر معدلات تضخم سوف تتخطى 20-25% فيما هو قادم. يمثل هذا التضخم المزيد من الضغوط المعيشية على أغلب المصريين الذين عانوا منذ 2016 وحتى الآن من سلبيات الإصلاح الاقتصادي كما أسمته الحكومة وصندوق النقد الدولي، دون أن يستفيدوا من آثاره الإيجابية المفترضة على الصادرات وتحسين الميزان التجاري وميزان المدفوعات وإطلاق الطاقات الكامنة في الاقتصاد من أجل تحقيق معدلات نمو مرتفعة كما يأمل صندوق النقد والمؤسسات الدولية. وهو ما يجعلنا نتساءل عن مدى فعالية تلك الإصلاحات التي يقدمها الصندوق لمصر منذ الثمانينيات والتسعينيات، ولكنها تفشل دائمًا في تحقيق الغرض منها.

اندمج الاقتصاد المصري في المنظومة الدولية للديون خلال السنوات الماضية، التي شهدت توسعًا في الاقتراض الخارجي من أجل تمويل مشروعات البنية التحتية الكبرى التي تقوم بها الحكومة المصرية.

لم تندمج مصر في الاقتصاد العالمي بالقدر الذي أمله الصندوق والبنك الدولي، فقد ظلت حصيلة الصادرات قليلة جًدا بالمقارنة بالناتج المحلي، وظلت مشاركة مصر في الصادرات العالمية منخفضة للغاية بمقارنة مع دول إقليمية أخرى. في المقابل، اندمج الاقتصاد المصري في المنظومة الدولية للديون خلال السنوات الماضية، التي شهدت توسعًا في الاقتراض الخارجي من أجل تمويل مشروعات البنية التحتية الكبرى التي تقوم بها الحكومة المصرية. أصبحت مصر زبونًا دائمًا في أسواق السندات الدولية، وبالتالي أصبحت أكثر تأثرًا بكل ما يحدث في العالم من أزمات. يرفع الفيدرالي الفائدة، فنرى قفزات في عجز ميزان المدفوعات المصري، ونضطر للاقتراض مرة أخرى لسد هذا العجز. ثم ما نلبث أن نشعر بالقليل من التحسن، حتى نجد أنفسنا أمام مدفوعات قادمة للديون. هذا الاندماج المبني على أمولة الاقتصاد ودفعه في اتجاه الاعتماد على رأس المال الدولي شديد الخطورة، لأن تلك القروض ورؤوس الأموال الساخنة لا تأتي من أجل تعميق الصناعة أو رفع معدلات التشغيل أو زيادة الصادرات، بل من أجل الحصول على الربح السريع والريع المتحقق من شراء الديون المصرية.

تعيد تلك الحلقة المفرغة من الاقتراض وإعادة الاقتراض إنتاج نفسها في مصر بلا أي أفق ممكن لحل الأزمة الحقيقية والهيكلية التي يعاني منها الاقتصاد المصري، التي تتمثل في أنه يقوم بالأساس على قطاعات غير إنتاجية ولا ينتج الوظائف بشكل كافٍ يسمح بتوزيع أعباء وأرباح النمو الاقتصادي بشكل شبه جيد. تلك الحلقة المفرغة لم تحلّ مشكلات ضعف قدرة الصادرات المصرية على النفاذ للأسواق العالمية، بسبب مشكلات هيكلية ومؤسسية في سلاسل الإنتاج والتوريد، ومشكلات متراكمة تظهر في الضعف المؤسسي والوهن الواضح في البنية الرأسمالية التي تنتج القيمة داخل الاقتصاد.

ليس تخفيض العملة المستمر هو مشكلتنا الأساسية، بل المشكلة هي في النمط الاقتصادي والسياسات الاقتصادية التي قررت الحكومة أن تتبعها بالشراكة مع صندوق النقد الدولي، والتي لم تعالج الاختلالات الهيكلية في الاقتصاد، وهي اختلالات طالما بقيت موجودة فلن يحافظ الجنيه على أي استقرار أو قوة أمام الدولار لفترة طويلة، وسنضطر لإجراء تخفيضات أخرى في العملة فقط من أجل إبقاء رأس هذا الاقتصاد طافيًا فوق المياه.